2024年10月に多くの銀行が住宅ローン変動金利の基準金利を0.15%引き上げ、長年続いた低金利時代の中で一つの節目となりました。

日経平均株価4万円超、1ドル=160円超と円安の影響によるインフレの傾向も強まる中で、いよいよ低金利時代からの転換が現実になりつつあります。

このような状況の中で、金利に対するお客様の関心も高まっており、「変動金利と固定金利どちらがいいでしょうか?」というご質問を頂く機会も増えております。

しかし、「変動金利と固定金利どちらがよいか」という質問には「わからない」という回答にならざるを得ません。

なぜなら、今後の金利の見通しを完全に見極めることは不可能だからです。

また、金利変動に対する不安感は人によって異なりますので、絶対的な正解はありません。

しかし、ローンを組むためには決断しなければなりません。

この時必要なことは、「リスクとリターンを正しく把握し、納得できる選択をすること」だと言えます。

そこで、本コラムではシミュレーションも交えて、変動金利と固定金利のどちらが良いかを判断する材料をご提供し、皆様の決断の一助になれればと思います。

宜しくお願い致します。

一般的に、「当初返済額と金利上昇リスクはトレードオフ」の関係にあると言えます。

当初返済金額を減らすと金利リスクが増え、金利リスクを減らすと当初返済金額が増えるという関係性です。

前述のように、金利上昇リスクに対して感じる不安は人によって異なります。

金利上昇した時にどのくらい返済額が増えるのかをイメージし、「固定金利を選択したときに増える返済額と、それによって取り除かれる金利変動に対する不安感が見合っているか」、に注目して判断すると良いと思います。

それでは、具体的にどの程度の差があるのか、いくつかのパターンを仮定して検討してみましょう。

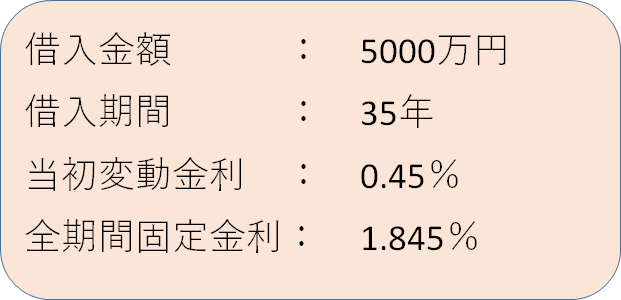

今回は以下のケースを基に、変動金利と全期間固定金利の返済額の比較をしてみます。

<ケース① 変動金利が35年間変わらなかった場合>

〇変動金利

0.45% : 128,690円/月

総返済額 : 54,050,171円

〇全期間固定金利

1.845% : 161,681円/月

総返済額 : 67,906,385円

毎月返済額で約3.3万円、総返済額で約1385万円、全期間固定金利の方が多い計算となりました。

<ケース② 5年後に金利が3%上昇し、次の5年後に3%下降した場合>

次はこちらのケースを検討してみたいと思います。

これはバブル期の金利推移を想定した試算です。

住宅ローン金利は、1987年9月から1991年1月の約3年半でが3.6%上昇(4.9%⇒8.5%)し、その後1993年12月までの約3年間で3.7%下落(8.5%⇒4.8%)しています。

実際は段階的に変動していますが、わかりやすく計算するため、借入から5年後に金利が一気に3.5%上がり、次の5年後に一気に3.5%下がったと仮定して計算してみようと思います。

返済額はいくらになるでしょうか。

〇変動金利

0.45%(1~5年目) : 128,690円/月

3.45%(6~10年目) : 205,617円/月

0.45%(11年目以降) : 138,035円/月

総返済額 : 61,468,809円

〇全期間固定金利

1.845% : 161,681円/月

総返済額 : 67,906,385円

総返済額は変動金利の方が約640万円安いという結果になりました。

毎月の返済額は、変動金利の方が高い期間もあり、全期間固定の安定感が出た形になりました。

〖ご注意〗

銀行によっては、「5年ルール」「125%ルール」という、急激な返済額増加を抑える仕組みを採用しております。

そのため、今回の試算と実際の返済額は異なる動きとなる場合があります。

あらかじめご了承ください。

<ケース③ 5年後に1%、10年後に1%金利が上昇した場合>

最後にこちらのケースを検討してみましょう。

〇変動金利

0.45%(1~5年目) : 128,690円/月

1.45%(6~10年目) : 148,503円/月

2.45% (11年目以降) : 166,622円/月

総返済額 : 66,618,309円

〇全期間固定金利

1.845% : 161,681円/月

総返済額 : 67,906,385円

今回の試算でも変動金利の方が約130万円ほど総返済額は少なくなりました。

まだ変動金利の方が安いですが、かなり差は詰まっています。

11年目以降の毎月返済額は全期間固定金利の方が少なく、安定感のある結果となりました。

金利上昇で変動金利が固定金利を上回ったとしても、総返済額では変動金利の方が安くなるというのは、イメージと違う方もいらっしゃったのではないでしょうか。

今回3つのケースを想定して、試算をしてみました。

金利変動と総返済額のイメージを掴む助けになっていれば幸いです。

ここまで、金利の変動に限定して説明してきました。

しかし、実際は金利だけが変動するということはありません。

そのため、広い視野を持って検討する必要があります。

例えば、今回の金利上昇の背景には、物価上昇とインフレが影響しています。

一般的に、インフレ局面では「モノ」を持つことがリスクヘッジになると言われていますので、住宅を所有することがお客様の資産を守る助けとなる可能性があると言えます。

また、好景気を伴う金利上昇であれば、株価が上昇している可能性がありますから、変動金利を選択して浮いた資金で株式運用を行うことで、より有効なリスクヘッジができる可能性もあります。

(運用商品はリスクがあり、全員にお勧めできるものではありませんが、ご興味があればこの機会に検討してみるのも良いと思います。)

「はじめに」でも触れましたが、これらの経済の予想に「100%の正解」は有り得ません。だからこそ、住宅ローンの金利の変動だけを考えるのではなく、ご自身の総体資産やライフプランなどと併せて、広い視野で検討していくことが大事です。

弊社がご紹介する銀行の中には、このようなFP業務を行っている銀行もございますので、お気軽にご相談ください。

いかがでしたでしょうか。

住宅の購入は「人生最大の買い物」と言われており、大きなご不安を抱えての決断かと思います。

「失敗できない」と考えすぎてしまうと、不安が先立ちなかなか決めきれないものです。

住宅を購入する目的と、理想の未来を思い、それを実現するための前向きな気持ちで決断をしていただくと良いのかと思います。

ここまでお読みいただきありがとうございました。

本コラムがご決断の一助となれば幸いです。